まず最初に大切なアドバイスになりますが、審査激甘の事業者ローンというのは存在しません。

もしも審査激甘という謳い文句の事業者ローンがあったとしたら、絶対に利用しないで下さい。

そのような業者は法外の手数料を取る悪質業者の可能性が高いからです。

もし貴方が現在、審査に通りやすい事業者ローンをお探しなのであれば、銀行系事業者ローンサービスを利用するのではなく、ノンバンクの事業者ローンをご利用することをおすすめします。

ノンバンクの事業者ローンであれば、審査激甘という訳ではありませんが、銀行系事業者ローンよりも審査に通りやすいというのは事実です。

さらにメリットとしては、お申し込みから融資までが圧倒的に早く進みます。

総量規制対象外ですので大きな金額の融資にも対応しています。

また、ビジネスローンでは、赤字状況でも資金提供を受けることが可能です。

赤字が続いている場合でも、事業の将来性が見込まれれば審査に通過する可能性があります。

ファクタリングとは

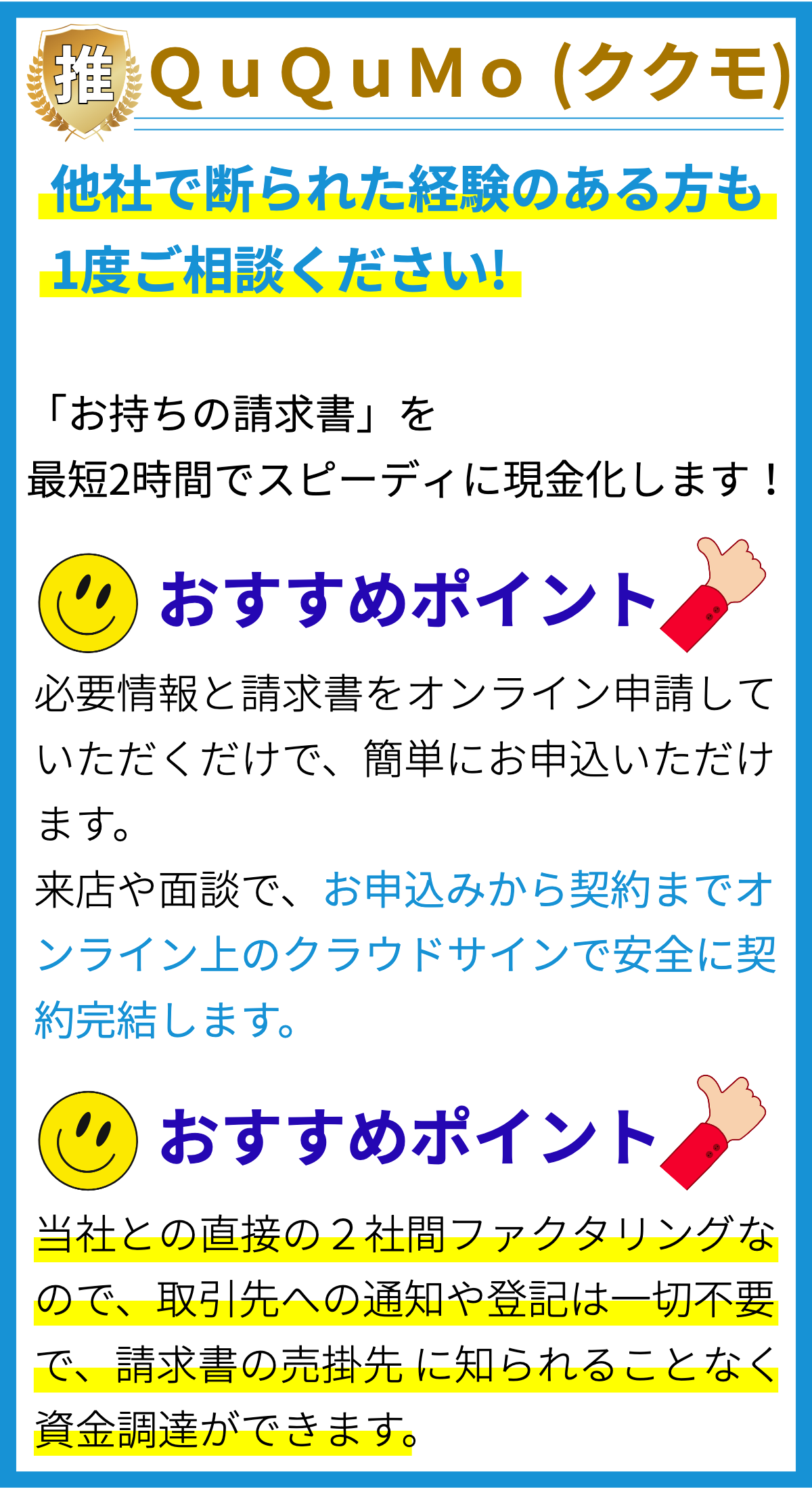

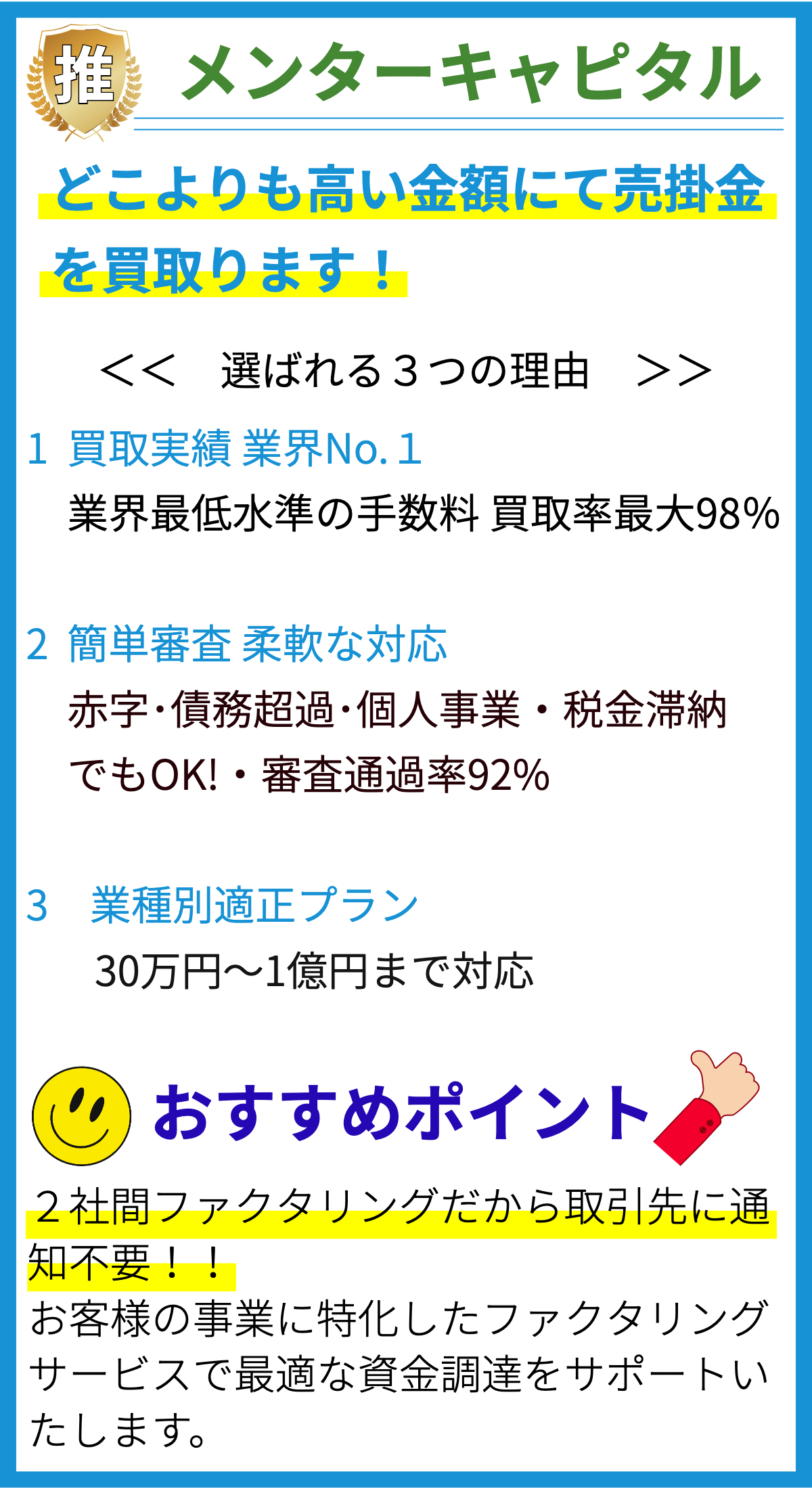

ファクタリングは、企業が未収金の売掛金(債権)を金融機関や専門業者に売却することで、即座に現金を得る手法です。通常、売掛金は商品やサービスを提供した後に顧客から受け取る予定のお金であり、支払い期日まで待たなければなりません。しかし、ファクタリングを利用することで、企業はその売掛金の一部または全額を前払いしてもらうことができます。

ファクタリングの仕組み

ファクタリングは次のようなプロセスで行われます。

- 1. 売掛金の選定: 企業は未収金の中から売却したい売掛金を選びます。

- 2. ファクタリング会社への売却: 選定した売掛金をファクタリング会社に売却します。ファクタリング会社は売掛金の一部を即座に企業に支払い、残りの金額を回収の役割を果たします。

- 3. 支払い期日の管理: ファクタリング会社は売掛金の支払い期日を管理し、顧客からの支払いを受け取ります。

- 4. 追加のサービス: 一部のファクタリング会社は、信用調査や売掛金の管理など、追加のサービスを提供することがあります。

ファクタリングの利点

ファクタリングを利用することには多くの利点があります。

- 1. 即座の現金調達: 売掛金を売却することで、企業は即座に現金を手に入れることができます。資金調達に関する煩わしさを軽減します。

- 2. 信用リスクの軽減: ファクタリング会社が売掛金の回収を管理するため、顧客の支払い遅延やデフォルトに伴う信用リスクを軽減します。

- 3. 財務改善: 売掛金を現金化することで、企業の財務状況が改善し、新たな投資や成長に資金を充てることができます。

- 4. 融資不要: ファクタリングは融資とは異なり、借金を増やすことなく資金を調達できるため、負債のリスクが軽減されます。

ファクタリングの種類

ファクタリングにはいくつかの異なる種類があります。

- 1. リサイクルファクタリング: 売掛金が回収されると、その金額を再び売掛金として利用できるファクタリングの形式です。

- 2. ノンリサイクルファクタリング: 回収された売掛金は再び利用せず、一度きりの取引となるファクタリングです。

- 3. 逆ファクタリング: 企業が供給業者からの支払いを待たずに、売掛金を前払いしてもらうことを可能にする逆ファクタリングが存在します。

ファクタリングのコスト

ファクタリングを利用する際には、ファクタリング会社に対して手数料や利息が発生します。これらのコストは以下の要因によって異なります。

- 1. 売掛金の額: 売掛金の額が大きいほど、手数料や利息も高くなることがあります。

- 2. 信用リスク: 顧客の信用リスクや支払い遅延のリスクに応じて、ファクタリング会社は手数料を設定します。

- 3. 売掛金の回収期間: 売掛金の回収期間が短いほど、手数料が低くなることがあります。

- 4. ファクタリング会社の条件: ファクタリング会社によって手数料の条件が異なるため、比較検討が必要です。

資金調達との比較

ファクタリングは資金調達と比較していくつかの点で異なります。

- 1. 借金を増やさない: ファクタリングは借金を増やすことなく資金を調達できるため、負債のリスクが低いです。

- 2. 信用リスク軽減: ファクタリング会社が売掛金の回収を管理するため、信用リスクが軽減されます。

- 3. 迅速な現金調達: ファクタリングは即座に現金を調達できるため、急な支出や投資に対応しやすいです。

- 4. コストの比較: 資金調達には利子や手数料が発生するため、コストの観点からファクタリングと比較する必要があります。

ファクタリングの適用例

ファクタリングはさまざまな業種や状況で利用されます。

- 1. 中小企業: 中小企業は資金調達のオプションが限られているため、ファクタリングを利用して現金を調達することがあります。

- 2. 季節性のビジネス: 季節性のビジネスでは、一部の期間に収入が急増するため、ファクタリングを利用してその収入を現金化することができます。

- 3. 信用リスクが高い顧客: 信用リスクが高い顧客との取引でファクタリングを利用することで、支払いの不安定性に対処できます。

まとめ

ファクタリングは、企業が売掛金を現金化し、資金調達を容易にする手法です。利点として即座の現金調達、信用リスク軽減、財務改善が挙げられますが、コストやファクタリングの種類について検討する必要があります。資金調達との比較や適用例を考慮して、企業のニーズに合った資金調達戦略を選択することが重要です。